Denominación de la asignatura |

Derecho Bancario |

| Grado al que pertenece |

Grado en Derecho |

| Créditos ECTS |

4 |

| Curso y cuatrimestre en el que se imparte |

Cuarto curso, primer cuatrimestre |

| Carácter de la asignatura | Optativa |

Presentación

En la presente asignatura se estudia cuál es la actividad de las entidades de crédito, que son instituciones hoy en día fundamentales para el correcto funcionamiento de la economía de mercado. Las entidades de crédito facilitan la circulación del dinero, de forma que lo ahorrado por los sujetos excedentarios pueda llegar a los sujetos que necesitan financiación, a los sujetos deficitarios. Tradicionalmente esa función se realizaba recibiendo dinero de los ahorradores, a través de contratos de «depósito», y prestando ese mismo dinero a los deficitarios, mediante préstamos y créditos. Desde hace unas décadas esa operativa tradicional resulta poco rentable, y esto ha hecho que las entidades de crédito hayan creado otros productos, y también hayan extendido su actuación a otros mercados financieros, como los mercados de valores y el asegurador. En la asignatura se trata, en los temas 1 y 2, el concepto de entidad de crédito y su regulación básica; y en los temas 3 a 9 los contratos que realizan, distinguiendo las operaciones de crédito (temas 3 a 7), las operaciones en las que prestan un servicio (tema 8), y las operaciones en los mercados de valores y de seguro (tema 9). La asignatura se imparte con un enfoque eminentemente práctico, atendiendo a los problemas reales de la contratación bancaria, dejando aparte otras cuestiones más teóricas y operaciones tradicionales que han caído en desuso. Desde esta perspectiva, los alumnos podrán aportar también sus conocimientos de la práctica con los bancos, tanto como consumidores cuanto como empresarios o profesionales.

Competencias

Competencias generales

- CG1: Adquirir una actitud crítica ante la realidad y las ideas, y de apertura e interés por el trabajo intelectual y sus resultados.

- CG2: Expresar y transmitir adecuadamente ideas en castellano por escrito ante un público tanto especializado como generalista.

- CG5: Buscar, seleccionar, analizar y sintetizar información para poder formular juicios que procedan de una reflexión personal sobre temas académicamente relevantes.

- CG6: Aprender a aplicar conocimientos teóricos al trabajo personal de una forma profesional.

- CG7: Aprender a diseñar, planificar y organizar el propio trabajo, fomentando la iniciativa, creatividad y el espíritu emprendedor.

- CG9: Interpretar textos jurídicos y analizar críticamente las instituciones sociales, desde una perspectiva interdisciplinar utilizando los principios jurídicos y los valores y principios sociales, éticos y deontológicos como herramientas de análisis.

- CG10: Aprender a utilizar las tecnologías de la información y las comunicaciones para la búsqueda y obtención de información jurídica (bases de datos de legislación, jurisprudencia, bibliografía, etc.), así como herramientas de trabajo y comunicación.

- CG12: Adquirir sensibilidad para detectar los principales problemas jurídicos que plantea la realidad social, económica y medioambiental en la actualidad.

Competencias específicas

- CE3: Entender el funcionamiento de las instituciones jurídicas del Derecho público y del Derecho privado.

- CE4: Integrar el marco normativo, doctrinal y jurisprudencial de las relaciones jurídicas públicas y privadas.

- CE6: Buscar, seleccionar, analizar y sintetizar información jurídica.

- CE8: Interpretar las normas jurídicas conforme a las reglas, los principios y los valores constitucionales.

- CE9: Pronunciarse con una argumentación jurídica convincente sobre una cuestión teórica de complejidad media, relativa a las diversas materias jurídicas.

- CE10: Aplicar los conocimientos jurídicos a la resolución de casos prácticos.

Contenidos

Tema 1. Organización bancaria

Concepto y clases de entidades de crédito y de establecimientos financieros de crédito

Supervisión de las entidades de crédito

Tema 2. Fuentes del Derecho Bancario y protección del cliente

Fuentes del Derecho Bancario

Protección del cliente bancario

Tema 3. La cuenta corriente bancaria como contrato base. Ordenación general de los sistemas de pago

Concepto y características de la cuenta corriente

Regulación legal: la Ley de servicios de pago

Apertura de la cuenta corriente

Titularidad y poder de disposición

Otros aspectos del régimen de la cuenta corriente

El «servicio de caja»

Tema 4. Operaciones bancarias de activo (I): préstamos y créditos, crédito al consumo y crédito hipotecario

Préstamo bancario

Créditos bancarios

Régimen especial del crédito al consumo

Préstamos y créditos sindicados

Préstamos y créditos hipotecarios. Préstamos y créditos promotor

Tema 5. Operaciones bancarias de activo (II): leasing, factoring y descuento de efectos

Operaciones de leasing

Operaciones de factoring

Descuento de efectos

Anticipo de créditos

Contrato de «gestión integral de pagos» o de confirming

Tema 6. Garantías en las operaciones bancarias: situaciones concursales del acreditado

La fianza

Garantías a primer requerimiento

Cartas de patrocinio

Avales bancarios

Concurso del acreditado

Tema 7. Operaciones bancarias de pasivo: depósitos bancarios y otros sistemas de captación de pasivo

Depósitos bancarios de dinero

Emisión de valores negociables

Emisión de valores en el mercado hipotecario

Otras formas de financiación bancaria: la titulización

Tema 8. Operaciones bancarias neutras

Transferencias

Cajas de seguridad

Créditos documentarios

Tarjetas bancarias: de débito, de compra y de crédito

Prestación de servicios de inversión (remisión)

Tema 9. La actividad bancaria en los mercados de valores y seguros

Los mercados de valores. Mercados primario y secundarios de valores

Protección del cliente: los test MiFID

Prestación de servicios de inversión por entidades de crédito

Mediación en la emisión de valores en el mercado primario

Gestión de carteras de inversión

Asesoramiento en materia de inversión

Custodia y administración de valores

Prestación (indirecta) de servicios de seguro y actuación en la mediación de seguros

Metodología

Las actividades formativas de la asignatura se han elaborado con el objetivo de adaptar el proceso de aprendizaje a las diferentes capacidades, necesidades e intereses de los alumnos.

Las actividades formativas de esta asignatura son las siguientes:

- Trabajos. Se trata de actividades de diferentes tipos: reflexión, análisis de casos, prácticas, etc.

- Participación en eventos. Son eventos programados todas las semanas del cuatrimestre: sesiones presenciales virtuales, foros de debate, test.

- Comentario de lecturas. Es un tipo de actividad muy concreto que consiste en el análisis de textos de artículos de autores expertos en diferentes temas de la asignatura.

En la programación semanal puedes consultar cuáles son las actividades concretas que tienes que realizar en esta asignatura.

Estas actividades formativas prácticas se completan, por supuesto, con estas otras:

- Estudio personal

- Tutorías. Las tutorías se pueden articular a través de diversas herramientas y medios. Durante el desarrollo de la asignatura, el profesor programa tutorías en días concretos para la resolución de dudas de índole estrictamente académico a través de las denominadas “sesiones de consultas”. Como complemento de estas sesiones se dispone también del foro “Pregúntale al profesor de la asignatura” a través del cual se articulan algunas preguntas de alumnos y las correspondientes respuestas en el que se tratan aspectos generales de la asignatura. Por la propia naturaleza de los medios de comunicación empleados, no existen horarios a los que deba ajustarse el alumno.

- Examen final presencial

Las horas de dedicación a cada actividad se detallan en la siguiente tabla:

ACTIVIDADES FORMATIVAS |

SECCIÓN DEL TEMA |

ECTS |

% |

HORAS |

Estudio de material básico |

Exposición y Recordar |

1,60 |

40,00% |

48,00 |

Lectura de material complementario |

+ Información |

1,00 |

25,00% |

30,00 |

Trabajo práctico individual |

2 secciones prácticas |

0,37 |

9,20% |

11,04 |

Realización de test y exámenes |

Test |

0,23 |

5,80% |

6,96 |

Sesiones presenciales virtuales |

- |

0,13 |

3,33% |

4,00 |

Trabajo colaborativo (foros, chats…) |

- |

0,33 |

8,33% |

10,00 |

Tutorías individuales y grupales |

- |

0,33 |

8,34% |

10,01 |

|

|

4 |

100% |

120 |

Bibliografía

Bibliografía básica

- De la Cuesta Rute, J. M. (2012). Derecho Mercantil II. Barcelona: Editorial Huygens. ISBN: 978-84-15663-09-6.

El manual no está disponible en el aula virtual.

Bibliografía complementaria

Aragón Reyes, M. (1994). Las fuentes. En particular los estatutos de los Bancos y Cajas de Ahorros y las Circulares del Banco de España. En A. Alonso Ureba, y J. Martínez-Simancas y Sánchez (Coord.). Derecho del mercado financiero, tomo II (1) (pp. 9-39).Madrid: Civitas.

Arranz Pumar, G. (2009). El mercado hipotecario español. Los títulos del mercado hipotecario, CUNEF. Recuperado el 26 de noviembre de 2013 de:

http://www.cunef.edu/libreria/Documentos_de_trabajo_n_1.pdf

Carrasco Perera, A., Cordero Lobato, E., y Marín López, M. J. (2008). Tratado de los derechos de garantía. Cizur Menor (Navarra): Thomson-Aranzadi.

Cortés Domínguez, L. J. (2004). Lecciones de contratos y mercados financieros. Madrid: Civitas.

Cuñat Edo, V., y Ballarín Hernández, R. (Dirs.) (2002). Estudios sobre jurisprudencia bancaria. Pamplona: Aranzadi.

De la Cuesta Rute, J. M. (Dir.) y Valpuesta Gastaminza, E. (coord.) (2007). Contratos mercantiles (vol. III). Barcelona: Bosch.

De la Cuesta Rute, J. M. (2010). La contribución del derecho a la prevención de las crisis financieras. Los depósitos bancarios a la vista. E-prints. Biblioteca Universidad Complutense.

Díaz Ruiz, E. (2011). Crédito bancario responsable. Actualidad jurídica Uría Menéndez, 1, 224-228.

Espín Gutiérrez, C. (2007). Las fuentes del derecho bancario. En, La contratación bancaria (pp. 97-128). Madrid: Dykinson.

Fuentes Naharro, M. (2008). Cartas de patrocinio: algunas reflexiones sobre la construcción jurisprudencial del fenómeno. Revista de Derecho Bancario y Bursátil, 110, 49-86.

García de Enterría Lorenzo-Velázquez, J. (1998). Contrato de factoring y cesión de créditos. Madrid: Civitas.

García-Pita y Lastres, José L. (1999). El derecho bancario: consideraciones generales. Anuario da Facultade de Dereito da Universidade da Coruña, 3, 243-306. Recuperado el 26 de noviembre de 2013 de: http://ruc.udc.es/dspace/bitstream/2183/2046/1/AD-3-12.pdf

García Solé, F. (2003). El leasing en la práctica mercantil: aspectos generales. Cuadernos de Derecho y Comercio, 40, 263-286.

García Vásquez, D. F. (2006). Garantías independientes y cartas de patrocinio: las mejores alternativas para el comercio internacional. Revista e-Mercatoria, 1, 37-53.

González Castilla, F. (2002). Leasing financiero mobiliario. Contenido del contrato y atribución del riesgo en la práctica contractual y en la jurisprudencia. Madrid: Civitas.

Ibáñez Jiménez, J. W. (2001). La contratación en el mercado de valores. Madrid: Marcial Pons.

Madrazo Leal, J. (2001). El depósito bancario a la vista. Madrid: Civitas.

Manzano Frías, M. C. (2008). La innovación financiera, la gestión del riesgo y los flujos financieros de la economía. La crisis de los préstamos sub-prime: crónica de una muerte anunciada. Tesis D.E.A. (Diploma de Estudios Avanzados).

Marín López, M. J. (2011). Los derechos del consumidor en la fase de ejecución del contrato, según la Ley 16/2011, de 24 de junio, de Contratos de Crédito al Consumo. Diario La Ley, 7693, 1-5.

Martínez Espín, P. (2012). Nuevo régimen de transparencia y protección del cliente de servicios bancarios. Centro de Estudios de Consumo. Recuperado el 26 de noviembre de 2013 de:

http://www.uclm.es/centro/cesco/pdf/trabajos/4/2012/Nuevo%20regimen%20de%20transparencia%20y%20protecci%C3%B3n%20del%20cliente%20de%20servicios%20bancarios.pdf

Martínez Rosado, J. (2012). El concurso de las grandes entidades financieras: ¿mito o realidad? E-Prints. Biblioteca Universidad Complutense de Madrid.

Muñoz Planas, J. M. (2003). Cuentas bancarias con varios titulares. Madrid: Civitas.

Nieto Carol, U., y Bonet Sánchez, J. I. (Dirs.). (1996). Tratado de garantías en la contratación mercantil. Madrid: Civitas.

Noval Pato, J. (2002). Las transferencias bancarias indirectas. Granada: Comares.

Palá Laguna, R. (2012). Hedge Funds y riesgo sistémico. E-Prints. Biblioteca Universidad Complutense.

Quicios Molina, S. (1999). El contrato bancario de cajas de seguridad. Pamplona: Aranzadi.

Sánchez-Calero Guilarte, J. (2002). La cuenta corriente y la transferencia bancaria. Revista de Derecho Bancario y Bursátil, 86, 103-137.

Sánchez-Calero Guilarte, J. (2004). Tarjetas de crédito y tutela del consumidor. Estudios de Derecho Judicial, 50, 439-484.

Sánchez-Calero Guilarte, J. (2006). De nuevo y hasta cuándo ¿qué son las cajas de ahorros?: comentario a la STS de 17 de enero de 2006. Revista de Derecho Bancario y Bursátil, 103, 281-299.

Sánchez-Calero Guilarte, J., y Tapia Hermida, A. J. (2008). Fondos de inversión alternativos (Hedge Funds): crisis y regulación, verdades y mentiras. E-Prints. Biblioteca Universidad Complutense de Madrid.

Sánchez-Calero Guilarte, J. (2010). Refinanciaciones de deuda y responsabilidad de la banca. Madrid: Biblioteca Universidad Complutense.

Sánchez Gómez, A. (2006). El sistema de tarjetas de crédito. Granada: Comares.

Sequeira, A., Gadea, E., y Sacristán, F. (Dirs.). (2007). La contratación bancaria. Madrid: Dykinson.

Valpuesta Gastaminza, E. (2010-2011). Contrato de descuento bancario. Memento Práctico Francis Lefebvre. Bancario, 642 a 686. Recuperado el 26 de noviembre de 2013 de:

http://www.google.es/url?sa=t&rct=j&q=&esrc=s&source=web&cd=2&ved=0CEUQFjAB&url=http%3A%2F%2Fwww.efl.es%2Fcontent%2Fdownload%2F3802%2F29667%2Fversion%2F1%2Ffile%2FM_Bancario(10).pdf&ei=1VvRUfGIBoqO7AbTwoH4CQ&usg=AFQjCNG7byHAkWNV8wU3EwQXKK9IR0EkQQ&bvm=bv.48572450,d.ZGU&cad=rja

Vázquez Pena, M. (1998). La transferencia bancaria de crédito. Madrid: Marcial Pons.

Zunzunegui Pastor, F. (2001). Concepto y fuentes (del derecho bancario y bursátil). En, Lecciones de derecho bancario y bursátil (21-43). Madrid: Editorial COLEX.

Zunzunegui Pastor, F. (2005). Derecho del mercado financiero. Madrid: Marcial Pons.

Evaluación y calificación

El sistema de calificación se basa en la siguiente escala numérica:

0 - 4, 9 |

Suspenso |

(SS) |

5,0 - 6,9 |

Aprobado |

(AP) |

7,0 - 8,9 |

Notable |

(NT) |

9,0 - 10 |

Sobresaliente |

(SB) |

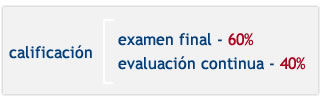

La calificación se compone de dos partes principales:

El examen se realiza al final del cuatrimestre y es de carácter PRESENCIAL y OBLIGATORIO. Supone el 60% de la calificación final (6 puntos sobre 10) y para que la nota obtenida en este examen se sume a la nota final, es obligatorio APROBARLO (es decir, obtener 3 puntos de los 6 totales del examen).

De ordinario, el examen presencial incluirá una parte tipo test y una parte de preguntas para desarrollar, sin perjuicio de que el profesor pueda realizar alguna modificación si lo considera oportuno, lo cual será avisado adecuadamente a los alumnos.

La evaluación continua supone el 40% de la calificación final (es decir, 4 puntos de los 10 máximos). Este 40% de la nota final se compone de las calificaciones obtenidas en las diferentes actividades formativas llevadas a cabo durante el cuatrimestre.

SISTEMA DE EVALUACIÓN |

PONDERACIÓN |

PONDERACIÓN |

Trabajos (trabajos y casos prácticos) |

0 |

25 |

Eventos (sesiones, test y foros) |

0 |

15 |

Lecturas complementarias |

0 |

20 |

Examen |

0 |

60 |

Ten en cuenta que la suma de las puntuaciones de las actividades de la evaluación continua es de 6 puntos. Así, puedes hacer las que prefieras hasta conseguir un máximo de 4 puntos (que es la calificación máxima que se puede obtener en la evaluación continua). En la programación semanal de la asignatura, se detalla la calificación máxima de cada actividad o evento concreto puntuables.

Si quieres presentarte sólo al examen final, tendrás que obtener una calificación de 5 puntos sobre 6 para aprobar la asignatura.

Profesorado

Mª José Otazu

Formación académica: Doctora en Derecho por la Universidad de Navarra.

Experiencia: Ha sido Profesora Ayudante en la Universidad de Navarra en los Departamentos de Derecho Civil y Derecho Mercantil. Obtuvo una beca en la Asesoría Jurídica de la Caja de Ahorros Municipal de Pamplona. Desde 1990, es Profesora Asociada Tiempo Completo Derecho Mercantil en la UPNA y Magistrada suplente TSJNA. En los años 2003 a 2006, fue Magistrada Suplente de la Audiencia Provincial de Navarra. Es desde 2008 Presidente Colegio Arbitral representando a la Administración desde 2008 en la Junta Arbitral de Consumo de Navarra. Autora de diversas publicaciones científicas y comentarios a diversos cuerpos legales y anteproyectos.

Líneas de Investigación: derecho mercantil, contrato de seguro, consumidores.

Orientaciones para el estudio

Obviamente, al tratarse de formación online puedes organizar tu tiempo de estudio como desees, siempre y cuando vayas cumpliendo las fechas de entrega de actividades, trabajos y exámenes. Nosotros, para ayudarte, te proponemos los siguientes pasos:

- Desde el Campus virtual podrás acceder al aula virtual de cada asignatura en la que estés matriculado y, además, al aula virtual de Lo que necesitas saber antes de empezar. Aquí podrás consultar la documentación disponible sobre cómo se utilizan las herramientas del aula virtual y sobre cómo se organiza una asignatura en la UNIR y también podrás organizar tu plan de trabajo personal con tu profesor-tutor.

- Observa la programación semanal. Allí te indicamos qué parte del temario debes trabajar cada semana.

- Ya sabes qué trabajo tienes que hacer durante la semana. Accede ahora a la sección Temas del aula virtual. Allí encontrarás el material teórico y práctico del tema correspondiente a esa semana.

- Comienza con la lectura de las Ideas clave del tema. Este resumen te ayudará a hacerte una idea del contenido más importante del tema y de cuáles son los aspectos fundamentales en los que te tendrás que fijar al estudiar el material básico. Lee siempre el primer apartado, ¿Cómo estudiar este tema?, porque allí te especificamos qué material tienes que estudiar. Consulta, además, las secciones del tema que contienen material complementario (Lo + recomendado y + Información).

- Dedica tiempo al trabajo práctico (sección Actividades y Test). En la programación semanal te detallamos cuáles son las actividades correspondientes a cada semana y qué calificación máxima puedes obtener con cada una de ellas.

- Te recomendamos que participes en los eventos del curso (sesiones presenciales virtuales, foros de debate…). Para conocer la fecha concreta de celebración de los eventos debes consultar las herramientas de comunicación del aula vitual. Tu profesor y tu profesor-tutor te informarán de las novedades de la asignatura.

Recuerda que en el aula virtual de Lo que necesitas saber antes de empezar puedes consultar el funcionamiento de las distintas herramientas del aula virtual: Correo, Foro, Sesiones presenciales virtuales, Envío de actividades, etc.

|

Ten en cuenta estos consejos…

|